微信号:xxxxxxx

微信号:xxxxxxx  微信号:xxxxxxx

微信号:xxxxxxx  QQ号: x

QQ号: x

2019年全球主要卷烟品牌销量

| 名称 | 公司 | 销量 (万箱) | 同比 | 价位段 |

| 万宝路 | 国际、奥驰亚集团 | 702.7 | 2.1% | 高端 |

| 云斯顿 | 日本烟草 | 328.7 | +2.4% | 中端 |

| 波迈 | 英美烟草 | 237.0 | -6.7% | 低端 |

| 乐富门 | 英美烟草 | 205.0 | +2.5% | 低端 |

| 蓝星 | 菲莫国际 | 185.7 | +3.4% | 中端 |

| 健牌 | 英美烟草 | 149.0 | -1.3% | 高端 |

| 骆驼 | 日本烟草、英美烟草 | 148.4 | +1.6% | 中端 |

| 切斯特 菲尔德 | 菲莫国际 | 114.3 | -3.8% | 低端 |

| MEVIUS | 日本烟草 | 107.4 | -6.6% | 高端 |

| 乐迪 | 日本烟草 | 98.8 | +6.3% | 低端 |

| 菲莫 | 菲莫国际 | 98.3 | -1.4% | 低端 |

| 登喜路 | 英美烟草 | 94.5 | -5.5% | 高端 |

| 百乐门 | 菲莫国际 | 77.4 | +2.5% | 高端 |

| 好彩 | 英美烟草 | 77.2 | -3.5% | 中端 |

| 邦德街 | 菲莫国际 | 56.0 | -12.9% | 中端 |

烟叶市场方面,全球烟叶产量增长,价格略有下降,环球烟叶公司坚守主业,皮克萨斯公司谋求多元化发展。主要烟草公司方面,几大跨国烟草公司市场占有率持续提高,但利润普遍下降,汇率影响是重要因素,调整后的利润水平普遍增长,产品创新是业绩和发展的关键。

世界烟叶市场

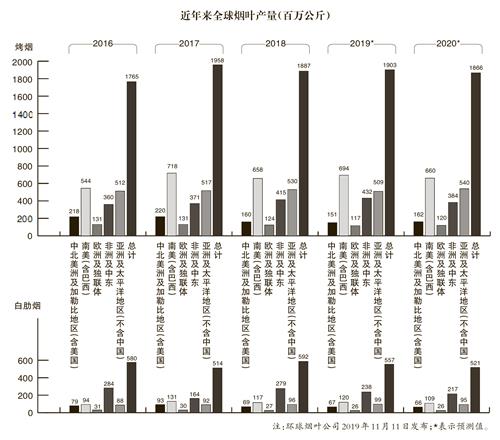

全球烟叶生产

2019年,全球主要烟叶产区(不含中国)烤烟总产量190.3万吨,同比增长5.8%,白肋烟总产量55.7万吨,同比减少5.9%,其中,南美地区烤烟产量同比增长5.5%,白肋烟产量略有增长;非洲及中东地区烤烟产量同比增长4.1%,白肋烟产量大幅下降14.7%;中北美洲烤烟产量同比减少5.6%,白肋烟产量同比略有下降;欧洲及独联体地区烤烟产量同比减少5.6%,白肋烟产量同比略有下降;亚太地区(不含中国)烤烟产量同比减少3.9%,白肋烟产量同比略有增长。

2019年,巴西烤烟产量60万吨,同比增长5.3%,白肋烟产量6.4万吨,同比增长7.7%。巴西烟草种植者协会称,2019年该国南部烟区产量占全国总产量的96.8%,近10年来一直保持在97%左右。2019年南部产区烟叶均价为每公斤8.83雷亚尔(1雷亚尔约合人民币1.35元),同比下降3.5%。

2019年,津巴布韦销售烟叶25.9万吨,同比增长2.8%,达到历史新高。上等烟叶占比较低,销售均价为每公斤2.03美元,同比下降29%,其中,合同采购22.7万吨,均价为每公斤2.07美元;拍卖场销售3.3万吨,均价为每公斤1.75美元,价格为近年来最低水平。为了提高烟叶质量、满足特定需求,合同采购占比大幅提高,导致拍卖场需求大幅下降、价格下跌。

2019年,美国烟叶产量21.2万吨,同比减少12.2%,其中,烤烟13.5万吨,同比减少12.1%;白肋烟4.2万吨,同比减少7.6%。共有7个州种植烟叶,其中北卡罗来纳产量最大,占总产量的50.2%,其次是肯塔基占比26.4%,其他按产量依次为田纳西、弗吉尼亚、佐治亚、南卡罗来纳、宾夕法尼亚。2018年(2019年价格尚未披露)烟叶均价为每公斤4.51美元,同比略有下降,其中,烤烟均价为每公斤4.22美元,同比下降4%;白肋烟为每公斤4.39美元,同比提高1.5%。

主要烟叶公司

1.环球烟叶公司

受到烟草产品消费量持续减少的影响,环球烟叶公司经营业绩持续下降。2019财年销售收入增长、利润增长放缓,净利润略有下降,经营业绩达到近年来较高水平。

2019财年英美烟草、帝国品牌公司、菲莫国际各为之贡献了10%以上的销售收入。相对于竞争对手皮克萨斯公司,环球烟叶公司的晾晒烟业务更为领先,同时业务范围略广。

近年来,环球烟叶公司主要通过提高服务质量、提高供应链效率、扩大服务范围等方式提振业绩。2020年1月,该公司收购了第一家非烟公司Fruit Smart,主营水果和蔬菜加工业务。

2019财年(截止到2019年3月31日),环球烟叶公司销售收入22.3亿美元,同比增长9.5%;利润1.9亿美元,同比增长3.9%;净利润1亿美元,同比减少1.4%。

2019年4月至12月,销售收入12.8亿美元,同比减少17.9%。2020财年总体业绩下行压力较大。

2.皮克萨斯公司

2019财年(截止到2019年3月31日)是皮克萨斯公司转型发展的起步之年,新业务增长势头良好。该公司认为通过投资多元化业务抓住了增长机会,实现了真正的改变。同时,烟叶主营业务量增长、库存下降,达到了近年来的最高水平。

皮克萨斯公司由联一国际于2018年更名而来,标志着联一国际开启转型发展。转型的主要方向为依托烟叶核心业务优势,发展附加值较高、需要一定深加工、利润率较高的直接消费品。沿此方向,近两年来该公司先后收购了3家美国电子烟油公司、1家美国大麻公司、1家加拿大大麻公司。

皮克萨斯公司主要通过合同种植的方式采购烟叶,近3年来,菲莫国际、中烟国际、帝国品牌公司各为之贡献了超过10%的收入;38%的烟叶销往欧洲,14%销往美国。

2019财年,烟叶销量达到40万吨,同比增长4.9%,同时库存降到2011年以来最低水平;销售收入18亿美元,同比减少2.4%;利润8700万美元,同比减少21.6%。

2019年4月至12月,烟叶销售收入10.2亿美元,同比减少15.7%;烟叶加工收入2487万美元,同比减少14.3%。

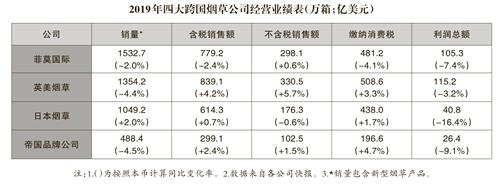

主要烟草公司

2019年,主要烟草公司在全球市场的占有率持续提高,总体竞争格局基本稳定。菲莫国际保持销量第一大跨国烟草公司地位,在加热卷烟领域仍占有绝对优势。英美烟草各类烟草产品发展势头良好,销售收入增长,但利润下降。日本烟草海外业务增长,国内日趋稳定,但新型烟草产品未见起色。帝国品牌公司经营仍较困难。各大跨国烟草公司利润普遍下降,汇率影响是重要原因,调整后的利润保持较高增长。

菲莫国际

2019年,菲莫国际总体经营业绩低于预期,加热卷烟业绩突出。不含税销售收入同比增长0.6%,利润总额同比下降7.4%,稀释每股收益同比下降9.3%,除去汇率因素同比下降6.7%。

1.烟草产品销量

传统卷烟(以下称卷烟)和加热卷烟销量合计1532.7万箱,同比减少2%,其中,卷烟1413.4万箱,同比减少4.5%;加热卷烟119.4万箱,同比增加44.2%,销量比重达到7.8%。除中国和美国以外,菲莫国际全球市场占有率为28.4%,同比提高0.1个百分点,其中,卷烟市场占有率26.2%,同比下降0.5个百分点;加热卷烟的总体市场占有率2.2%,同比提高0.6个百分点。

菲莫国际预计,2020年全球烟草市场容量将下降3%~4%。其中,印尼市场受税收和价格提高影响将继续下降,日本市场小雪茄替代卷烟的势头仍会持续(税制改变导致小雪茄税负低)。卷烟和加热卷烟总销量将下降2.5%~3.5%,全年加热卷烟销量有望达到180万箱至200万箱。

2.销售收入和利润

全年含税销售收入779.2亿美元,同比下降2.4%。不含税销售收入298.1亿美元,同比增长0.6%,除去汇率影响增长3.8%。其中,卷烟242.2亿美元,同比下降5.1%;加热卷烟55.9亿美元,同比增长36.4%,占总销售收入的18.8%(销量比重7.8%)。

全年利润105.3亿美元,同比下降7.4%。

3.卷烟品牌

2019年,菲莫国际拥有全球销量前15的卷烟品牌中的6个,分别为“万宝路”(市场占有率10%)、“蓝星”(3.5%)、“切斯特菲尔德”(2.2%)、“菲莫”(1.9%)、“百乐门”(1.5%)、“邦德街”(1.1%)。其中,仅“蓝星”销量同比增长3.4%,达到185.7万箱。此外,其他两个重点品牌“云雀”“财富”销量均有所减少。

4.重点经营举措

不断提高加热卷烟品质。菲莫国际于2019年9月推出新一代iQOS产品,突出特点是续航能力更强、充电时间更短。至2019年年底,该公司已经累计投入60亿美元、10年时间用于无烟气产品的研发和推广。计划于2020年推出电子烟产品iQOS Mesh。

努力拓展加热卷烟市场,促进消费者转变。至2019年年底,iQOS已覆盖52个国家和地区,拥有1360万消费者。公司目标是到2021年加热卷烟销量达到200万箱,到2025年至少有4000万以上卷烟消费者转向无烟气产品,无烟气产品销量占比达到30%以上。

2020年1月,菲莫国际与韩国KT&G公司达成全球合作协议,由菲莫国际在韩国之外的国际市场独家经营韩国KT&G公司无烟气产品Lil系列。菲莫国际宣称此举将为全球消费者提供更为丰富的选择。

英美烟草

2019年,英美烟草卷烟销量下降、销售收入增长,重点品牌市场占有率提高,加热卷烟、电子烟、新型口含烟等新型烟草产品销量增长,在各个品类都取得了良好的经营业绩。

1.烟草产品销量

卷烟和加热卷烟销量1354万箱,同比减少4.4%,重点市场占有率提高30个基点,其中,卷烟销量1336万箱,同比减少4.7%;加热卷烟销量18万箱,同比增长31.6%。

电子烟烟弹销量2.3亿套,同比增长19.5%。2019年12月,电子烟覆盖27个市场,在欧洲市场占领导者地位。

新型口含烟销量12亿套,同比增长188%,在美国、俄罗斯、斯堪的纳维亚等地区均有增长。

其他烟草产品销量42万箱,同比减少7.1%,主要为手卷烟;传统口含烟销量16万箱(折合卷烟),同比减少0.6%。

2.销售收入和利润

不含税销售收入258.8亿英镑(1英镑约合人民币8.83元),同比增长5.7%。卷烟结构提高9%,抵消销量下降后仍贡献了67%的销售收入增长。重点品牌销售收入187.9亿英镑,同比增长8.9%,其中,卷烟重点品牌增长了5.6%;新品类增长32.4%达到12.1亿英镑;加热卷烟销售收入6.9亿英镑,同比增长22.7%;电子烟销售收入3.9亿英镑,同比增长23.4%;新型口含烟销售收入1.3亿英镑,同比增长273%;传统口含烟销售收入1亿英镑,同比增长11%。

利润90.2亿英镑,同比下降3.2%;利润率34.8%,下降320个基点。除去调整因素后,利润同比增长7.6%,利润率43.1%,同比提高50个基点。

3.卷烟品牌

“波迈”“乐富门”“健牌”“登喜路”“百乐门”“好彩”等卷烟重点品牌销量860万箱,同比减少3%,降幅低于总量,市场占有率提高70个基点,合计占有率在全部区域实现增长。

美国市场卷烟重点品牌发展态势良好。“新港”销量同比下降3.9%,但市场占有率提高40个基点。“美国精神”销量增长0.5%,市场占有率提高10个基点。“骆驼”销量下降6%,爆珠烟和薄荷烟销量稳定,但其他类型市场占有率下降了10个基点。

4.重点经营举措

优化集中新型烟草产品品牌组合。将现有的电子烟品牌全部整合入Vuse,加热卷烟全部整合入glo,新型口含烟全部整合入Velo,打造三大国际品牌。

优化升级加热卷烟产品。2019年在日本和韩国市场发布了3款加热卷烟新产品,分别拥有更新的加热性能、更修长的外观设计、更新鲜的口味体验。

扩大电子烟市场范围。收购南非领先电子烟公司Twisp。

日本烟草

2019年,日本烟草国际业务销量、销售收入持续增长,但受汇率影响,利润下降;国内烟草业务持续下降,市场规模、占有率均下降,加热卷烟未见起色。

1.烟草产品销量

全年烟草产品销量1049.2万箱,同比增长2%。国际市场销量891.6万箱,同比增长4.3%,贡献销量增长42万箱。市场占有率在各个区域均有所提高,贡献销量增长26万箱。日本国内卷烟销量151万箱,同比减少7.9%,市场占有率下降1个百分点到60.4%。日本国内低风险烟草产品销量6.6万箱,较上年增长1万箱,低风险烟草产品市场占有率9%。

2.销售收入和利润

国际市场核心销售收入12530亿日元(1日元约合人民币0.07元),同比增长0.2%,除去汇率影响同比增长9.3%。价格提高贡献增长8.75亿美元,销量增长贡献增长1.74亿美元。

国际市场调整后利润3408亿日元,同比下降11.4%,除去汇率影响,调整后的利润同比增长10.7%,其中,8.02亿美元来自价格提高,2000万美元来自销量增长。

全年国内市场核心销售收入5689亿日元,同比下降2.3%,其中低风险烟草产品609亿日元,同比减少37亿日元。

国内市场调整后的利润1872亿日元,同比减少10.4%。卷烟销量减少、低温加热卷烟胶囊生产设备发生大笔减值,抵消了卷烟价格提高带来的利润增长。

3.卷烟品牌

国际市场旗舰品牌销量共计554万箱,同比增长4%。其中,“云斯顿”销量309.2万箱,同比增长3.2%;“骆驼”销量114.2万箱,同比增长5.2%;“MEVIUS”销量31.8万箱,同比增长1.1%;“乐迪”销量98.8万箱,同比增长6%。

国内市场旗舰品牌销量共计119.1万箱,同比减少2.9%。其中,“MEVIUS”销量75.6万箱,同比减少3.2%;“云斯顿”销量19.5万箱,同比减少5%;“七星”销量19.5万箱,同比减少1.3%;“美国精神”销量5万箱,同比增长5.2%。

4.重点经营举措

在国内市场重点提高产品品质,增加低风险烟草产品研发投入,加快设备升级,提高加热棒质量,增强品牌组合竞争力,进一步明确高温和低温加热卷烟市场定位,高温加热卷烟聚焦扩大市场占有率,低温加热卷烟继续培育细分市场。

在国际市场,一方面通过并购拓展卷烟市场空间,维护好新兴市场增长,一方面积极拓展低风险烟草产品市场。电子烟旗舰品牌Logic在26个国家销售。

帝国品牌公司

帝国品牌公司本年度经营困难,每股收益同比减少26.2%,主要有两个原因:一是美国电子烟市场形势多变,帝国品牌公司电子烟产品业绩不佳。二是非洲、亚洲、大洋洲的经营业绩均低于预期。

2019财年(截止到2019年9月30日),烟草产品销量488.4万箱,同比减少4.5%。总含税销售收入315.9亿英镑,同比增长5.1%。其中,烟草业务含税销售收入234.2亿英镑,同比增长2.4%;利润总额22亿英镑,同比下降8.7%,其中烟草业务利润20.7亿英镑,同比下降9.1%。

2019财年,帝国品牌公司对业务重点做出了较大调整:

首先是调整烟草产品品牌组合,将所有品牌重新划分为“资产型品牌”和“组合型品牌”。2019年资产型品牌不含税销售收入52.7亿英镑,同比增长4.4%,占烟草业务不含税销售收入的65.9%,同比提高1.4个百分点,组合型品牌不含税销售收入同比下降了1.9%。

其次是调整区域机构,不再延续过去“回报型市场”“成长型市场”的划分方式,建立了欧洲分部、美洲分部、非亚澳分部,确定了10个“优先市场”、23个“关键市场”。

该公司提出3个发展重点:优化传统烟草业务,更加聚焦主要盈利市场、主要盈利品牌,剥离非核心业务;调整投资重点方向,由传统烟草转向下一代烟草产品,持续创新产品,尤其是将升级电子烟旗舰品牌Blu,同时发展大麻业务;加强成本管控,简化生产流程,加强精益管理,提高资金配置效率。

其他烟草公司

奥驰亚集团。2019年代理菲莫国际iQOS在美国的经营业务。全年集团核心烟草业务业绩突出,连续54年实现分红增长。降本增效成绩突出,全年节约成本6亿美元。但对JUUL电子烟的投资遇到了意想不到的挑战,全年计提减值准备86亿美元,以至于该笔投资的账面价值由最初的128亿美元减少到2019年12月31日的42亿美元。尽管如此,集团表示加热卷烟iQOS和口含烟仍将为集团在新型烟草产品领域建立可靠的竞争优势。2019年,集团卷烟销量203.6万箱,同比下降7.3%,降幅较去年扩大1.5个百分点,美国市场占有率49.7%,同比下降0.4个百分点,近年来持续下降。含税销售收入251.1亿美元,同比下降1%;缴纳消费税53.1亿美元,同比下降7.3%;利润总额24.9亿美元,同比增长29.9%。

韩国KT&G公司。2019年在国内推出加热卷烟Lil系列,取得良好市场反应。在此基础之上,授权菲莫国际在韩国以外的国际市场独家销售Lil加热卷烟。2019年卷烟总销量168万箱,同比下降0.9%,其中,国内卷烟销量82万箱,同比增长2.5%,国内市场占有率63.5%,同比提高1.5个百分点;境外卷烟销量86万箱,同比下降3.6%。卷烟不含税销售收入2.9万亿韩元(1韩元约合人民币0.006元),同比增长12.1%,其中,国内不含税销售收入1.9万亿韩元,同比增长3.9%;境外不含税销售收入8440亿韩元,同比增长8.9%。利润1.1万亿韩元,同比增长14.2%。

印度烟草公司。由于近年来印度卷烟税率持续提高,卷烟税负约是其他烟草产品的55倍,导致合法卷烟销量持续下降,非法卷烟贸易连年增长,约68%的烟草产品消费量未纳入税收体系。2019财年,卷烟不含税销售收入2071.2亿卢比(1卢比约合人民币0.09元),同比下降9.5%,占销售收入的45.8%;缴纳各类税收总额3200.6亿卢比,同比增长15.5%。

瑞典火柴公司。2019年业绩达到历史新高,不仅在北欧等原有主营市场保持了领先地位,还在美国市场建立了更为明显的竞争优势,同时向其他市场扩张。2019年,口含烟在斯堪的纳维亚地区销量2.7亿听,同比增长2.0%;在其他地区销量0.6亿听,同比增长149%。湿润鼻烟在美国市场销量1.2亿听,同比下降2.0%。2019年,在美国销售雪茄16.9亿支,同比减少0.6%。2019年不含税销售收入147.4亿瑞典克朗(1瑞典克朗约合人民币0.71元),同比增长13.6%;利润53.1亿瑞典克朗,同比增长10.3%。

埃及东方烟草公司。2019财年,生产卷烟163万箱,同比减少2.4%。国内卷烟销量124万箱,同比减少3.1%。含税销售收入534.9亿埃及镑(1埃及镑约合人民币0.45元),同比增长13.9%;净利润37.3亿埃及镑,同比增长3.7%。

延伸阅读: